近日,中付技术统一支付网关系统获得公安部“国家信息系统安全等级保护”非银行机构最高等级—-等保三级备案认证并顺利通过测评。此认证级别属于“监管级别”,并且统一支付网关系统的安全性被评定为“良级”。此次的统一支付网关系统凭借强大的安全技术能力顺利通过测评,代表中付技术在支付信息安全与系统规范化管理方面得到了公安部的监管和认可,标志着中付技术的支付系统安全性已经达到行业内最高水平,可为客户提供高安全性的支付网关技术服务。

↑等保结果通知书

中付技术统一支付网关系统作为国内领先的一站式支付服务系统,始终坚持全方位保障用户的数据安全。作为行业领先的收单网关,统一支付网关满足多种支付场景的使用:支持VISA、MasterCard、AE、DC、Discover、JCB等多种银行卡付款及本地支付方式,支持200多种全球币种交易,并且支持PC、移动端、APP等多种终端设备访问;可对接全球多种支付渠道,支持动态货币转换,提升支付转化率。目前,中付技术的统一支付网关系统已对接多个国际收单渠道并服务多家跨境支付行业公司,通过高等级的安全能力支持客户业务高速发展。

此次为中付技术的产品第二次获得公安部等保三级认证。早在2020年,中付国际卡争议预警及处理系统就已成为国际信用卡争议处理行业首位通过等保三级认证的产品。针对国际信用卡交易中所存在的争议和拒付问题,中付国际卡争议预警及处理系统可对争议拒付进行高效地自动化处理并大幅度降低拒付率,减少业务损失。

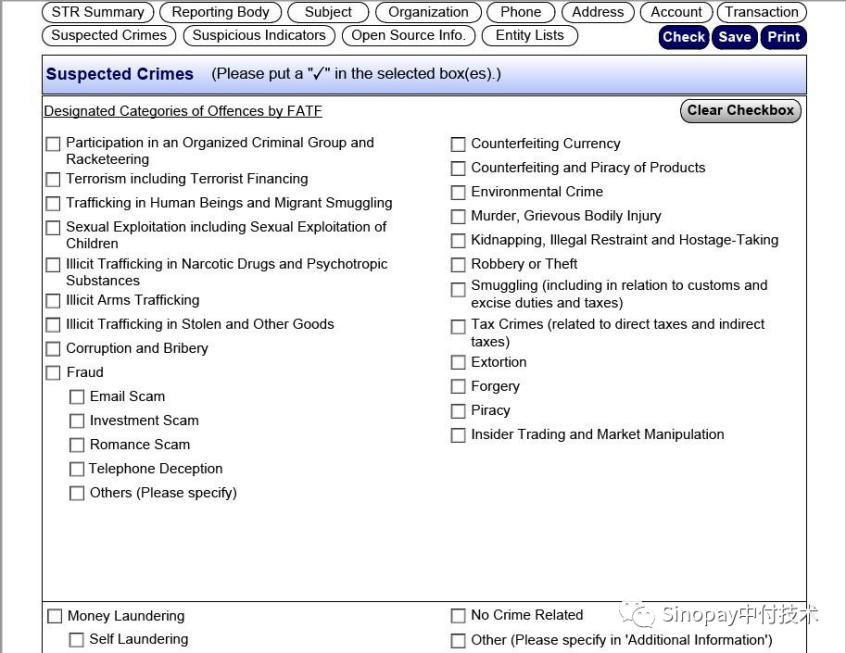

什么是“国家信息安全等级保护认证”?

国家信息等级保护认证是中国最权威的信息产品安全等级资格认证,由公安机关基于国家信息安全保护条例及相关制度规定,按照管理规范和技术标准,对各机构的信息系统安全等级保护状况进行认可及评定。信息安全保护等级共分为5级,等级越高,意味着计算机信息安全保护能力越强。“国家信息安全等级保护三级认证”由国家信息安全监管部门进行监督、检查,认证需要测评内容涵盖等级保护安全技术要求5个层面和安全管理要求的5个层面,主要包含信息保护、安全审计、通信保密等在内的近300项要求,共涉及测评分类73类。

来源:百度百科

互联网信息高速发展的时代,各大金融机构的数字化转型以及跨境电商的蓬勃发展将商业安全和用户的信息安全与网络安全紧密地联系在一起。中付技术作为一家始终致力于科技驱动支付升级,推动支付技术更加合规的高新企业,深知支付安全对于商户及金融机构的重要性,这也是为何中付技术在提供优质服务的同时,也一直将防范企业商业信息泄露,保护企业数据安全作为重要任务。

中付技术在2019年已获颁国际权威信息安全领域的ISO27001:2013信息安全管理体系认证,此次再次获得国家公安部颁发的权威认证,表明中付技术在信息安全方面已至我国要求最高水平。也证明中付技术在系统研发方面始终坚持高标准,不断为用户巩固信息安全保护壁垒,为企业提供更安全更优质的服务。未来,中付技术也将不忘初心,始终以保护用户信息安全作为己任,顺应国家监管要求,始终致力于为用户打造安全、合规、可靠的技术服务。

近期评论