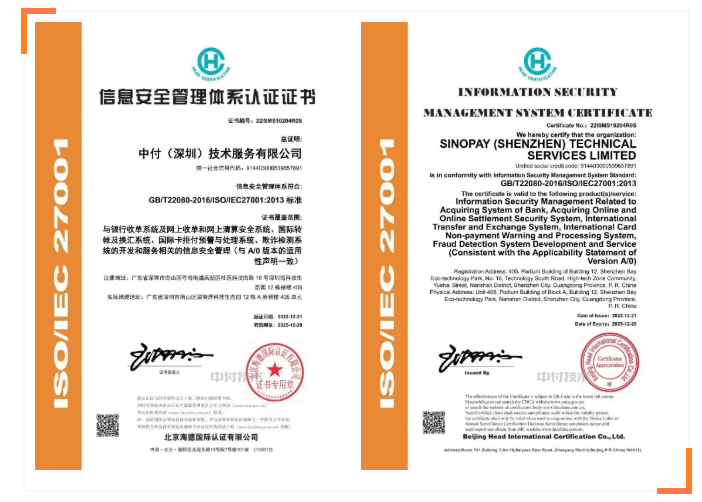

近期,中付(深圳)技术服务有限公司获得了ISO27001信息安全管理体系认证。信息安全管理体系建立是企业信息化建设中的重要环节,对企业安全管理和企业发展意义重大。本次通过认证,说明了中付技术在信息安全管理、信息服务规范化管理方面保持着较高水平,拥有一套系统完善、科学有效的国际化信息安全管理体系,在信息安全控制方面有较高的严谨性和有效性,能够从专业和权威层面为客户提供信息安全保障。

ISO27001认证是什么

ISO 27001

ISO27001全称信息安全管理体系认证,是国际标准化组织制定ISO27000系列的主标准。在信息安全管理方面,已经成为全世界应用最广泛的典型管理标准之一。

ISO27001认证是由认证机构依据特定的审核规则,按照规定的程序和方法,企业实施审核,通过权威的第三方审核之后再提供的认证证书。

在审核过程中,认证机构会依据ISO27001的各项条款和要求,对企业内部的相关特定事项,比如账号和口令安全、电脑的日常使用、文件交接和员工安全意识等等,进行符合性检查。总结起来,这是对企业的信息安全管理体系是否符合ISO27001要求的认证。

企业申请认证的基本条件

1.中国企业持有工商行政管理部门颁发的《企业法人营业执照》、《生产许可证》或等效文件;

2.申请方的信息安全管理体系已按ISO/IEC 27001:2005标准要求建立,并实施运行3个月以上;

3.至少完成一次内部审核,并进行了管理评审;

4.信息安全管理体系运行期间及建立体系前的一年内未受到主管部门行政处罚。

中付技术通过 ISO 27001认证

中付技术通过认证的意义

1.切实提高了信息安全管理水平及全员信息安全意识,降低了信息安全风险,保证了信息的保密性、完整性和可用性;

2.向政府及行业主管部门证明组织对相关法律法规的符合性;

3.向客户表明组织对信息安全的承诺,维护中付技术的品牌名誉和客户信任,获得国际认可,拓展更多业务;

4.中付技术在投标方面更有竞争力,有利于提高中标率。

关于中付技术

中付(深圳)技术服务有限公司(简称中付技术)(Sinopay (Shenzhen) Technical Services Limited),是国内唯一一家专业从事跨境合规及交易反欺诈的大数据技术公司。

作为国际卡组织风险类产品在境内的合作服务商,近十年来,中付技术一直致力于提供跨境支付服务及风控和合规解决方案,主要面向银行、支付服务商、跨境商户等机构和公司提供外卡收单网关系统、交易反欺诈、风险合规及反洗钱系统、跨境风险态势感知、国际汇率管理及大数据管理等跨境交易相关技术服务。

近期评论