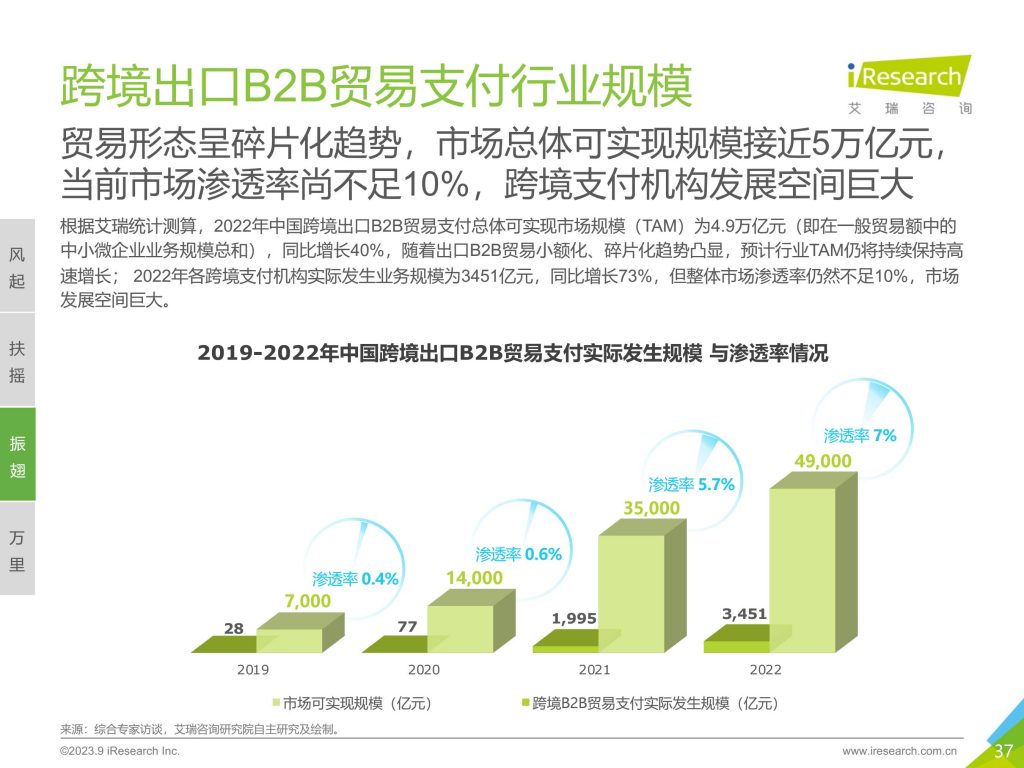

当前,跨境支付在国际贸易和金融交易中扮演着至关重要的角色,随着数字交易和在线互动变得越来越普遍,跨境支付所面临的合规问题也日益凸显。LexisNexis Risk Solutions最新发布的《2023年金融犯罪合规的真实成本研究-亚太地区》调查了澳大利亚、中国、印度、日本和新加坡五个市场的受访者,报告表明中国和日本的金融犯罪合规成本最高,分别达到约204亿美元和178亿美元。

当谈到金融机构运营时,风险合规一直是一个至关重要的方面。早在2021年1月,人民银行、外汇局就联合下发了《银行跨境业务反洗钱和反恐怖融资工作指引(试行)(银发〔2021〕16号)》,规范银行跨境业务管理,防范洗钱、恐怖融资及跨境资金非法流动风险。金融机构不仅要在跨境业务中遵守合规标准,还需有效地识别和管理潜在的风险,KYC便成为金融行业的基础,更是法规监管中不可或缺的必要条件。

自1970年美国银行保密法引入首个“了解你的客户 (KYC)”指南以打击金融犯罪以来,企业和金融机构都使用KYC来验证其客户的身份。KYC的主要目标是防止身份盗窃、欺诈、洗钱和其他非法活动。在KYC流程中,个人需要提供某些文件和信息来证明其身份,包括政府颁发的身份证件、地址证明和其他相关文件。收集到的信息可以帮助企业确保他们与合法客户进行交易且遵守监管要求。

然而,传统的KYC方法通常涉及繁琐的步骤,物理文件都需线下提交和手动检查,而在亚太地区中,KYC环境则是复杂多样的,每个国家都有自己的KYC法规和实践。面对全球的客户,不同的政策制度,地区经济发展水平差异,多样化的监管要求和文化的细微差别都导致身份验证具有一定的局限性,这些问题是KYC流程中不可避免的。

随着技术、犯罪和客户期望的发展,在此背景下,金融机构正转向eKYC。eKYC流程彻底改变了企业的获客模式,打造全新的流程体验。

遵循法规要求:全球对于KYC的监管要求渐趋严格,采用eKYC利用特定于每个国家的数据库来确保遵守当地法规,随着监管要求迅速适应变化。

减少时间并提高效率:传统流程中,审核时间较长,而eKYC将所有流程转移到线上,从而消除了对线下提交资料后手动检查的冗长步骤的需要,大幅减少了身分验证所需的时间,简化流程,减少摩擦。

远端身份验证:eKYC借助人脸识别、OCR识别、可信执行环境(TEE)、SSL通讯加密、电子签名、大数据等多种安全技术进行线上的身份验证,使金融企业即刻确保业务的反欺诈反洗钱合规。

强化安全防线:eKYC流程可加入生物特征辨识和即时数据检查,和传统KYC流程相比,安全性更高,在抵御诈欺威胁方面也更坚强。

节省成本增加效益:透过减少人力及时间成本以及无纸化流程,eKYC对企业来说更具成本效益,让企业能更有效地分配内部资源。

与传统KYC相比,eKYC 具有多项优势,包括更好的客户体验、更高的转化率和可扩展性。因此eKYC也快速地获得了国际金融科技产业的认可,可应用在不同产业,改变各行业的身份验证流程,带来效率和安全性的新时代。

1.金融产业:在金融产业中,eKYC可以简化新用户开户和业务所需的认证流程,客户能够远端缴交文件,并透过eKYC于线上进行身份验证。

2.电信业:电信业者接入eKYC后,客户可以直接在家中透过eKYC进行身份验证验证来注册SIM卡。

3.医疗保健业:医疗系统接入eKYC流程后,能够简化身份注册流程,提高医疗服务效率,甚至进一步实现远距医疗场景。

4.电商零售业:电商平台交易频繁,而针对金额较高的产品时,防范欺诈,确认顾客的身分至关重要。电商行业采用eKYC可以精准验证客户信息,为线上交易增加一层安全保障,同时也可以监测平台产品,避免违规。

5.观光旅游业:机酒预订、汽车租赁,都需要确认客户的身份,企业接入eKYC系统可以加快身分验证流程,以提供更流畅的服务。

6.政府服务:政府部门提供社会保障福利、税务申报等服务时,可通过eKYC验证身份,快速办理业务。

eKYC能在多元化的产业中触发身份验证情境的需求,能够协助企业适应不同监管及运营需求,不仅强化安全性及合规措施,也进一步提高运营效率。

虽然eKYC具有更高的合规性,但在利用数据库进行身份验证时,如何确保数据隐私和安全是企业选择eKYC服务时需要考虑的关键因素。选择处于技术前沿的提供商,确认是否遵守数据保护法规,同时拥有无缝的集成能力,与当前的数字生态系统融合,提供最小的干扰和最高的效率。通过遵守这些标准,企业即可实施eKYC服务,真正实现安全、高效的业务运营。

中付技术eKYC解决方案基于高度专业化的SaaS服务,集成AI验证,全方位根据客户的姓名、身份证号、身份证照片、自拍和背景进行重复分析,防范盗用信息的网络欺诈者,核实身份信息。利用权威数据库、道琼斯名单,提供名单数据和名单自动化筛查,提供数字化远程在线解决方案,针对全球的客户群体,能通过更完善的机制,包括全球护照等权威数据,实现全覆盖的安全查验,同时还具备多重防线,从业务人员到管控人员再到审计人员,三重保障贯彻支持监控全程,满足不同国家和地区的KYC审核要求,从上至下发现潜在危险。

除此之外,中付技术eKYC解决方案也支持定期更新数据库,针对入驻客户重新识别、精确识别,还能够对变更后的客户信息自动重新验证,能根据自身风险偏好,触发系列检测动作,能够自动提醒完善系统,对比传统线下模式,节省人力,提高效率,一站式解决。

Recent Comments