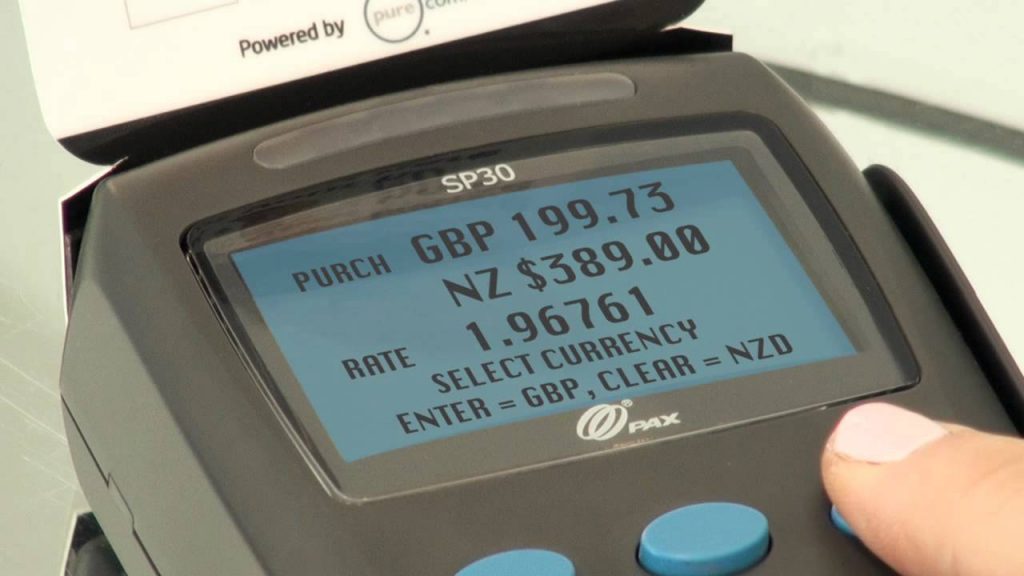

近期,Visa和万事达卡等国际卡组织在中国大陆地区正式实施了外卡降费措施,并在收单银行和收单机构的积极配合下进行系统改造,已于6月15日基本落地。

早在今年3月,国务院办公厅印发《关于进一步优化支付服务提升支付便利性的意见》就提出需要切实改善外籍人士银行卡受理环境,提升移动支付便利性。自3月以来,人民银行率先起领头作用在各地推动支付服务优化工作,重点优化外卡受理环境,直至5月,主要银行卡组织线下外卡POS交易165.7万笔、金额29.7亿元,较2月基本实现翻番。

6月18日,中国支付清算协会也发表行业倡议,引导各支付服务主体将国际卡组织费率优惠全部传导至商户,切实降低外卡受理成本。目前国内收单机构已根据Visa、万事达卡等发布的降费通知和业内的响应,下调除部分特定行业外商户线下刷卡交易的手续费,基本已于6月底完成降费工作。

此前,商户受理外卡刷卡的手续费普遍在2.5%至3%左右,而境内刷卡手续费一般在0.6%左右,移动支付手续费则更低,导致商户受理外卡的积极性不足,此次降费措施的举措,让商户的负担得以减轻。多家银行针对商户也出台了相关政策,例如工商银行着重为商户部署外卡POS机设备,全面覆盖消费场景,受益商户多达20万户;农业银行则在线上渠道发布外卡知识介绍、受理操作指引等图文教程,对商户进行远程教学,做到全量覆盖;除此之外,还有中国银行、建设银行、交通银行等其他多家银行均已宣布,将积极跟进调整相应商户的收单手续费率,将卡组织让利分毫不差让渡给商户。

随着外卡刷卡手续费的下调,对外籍来华人员来说,支付便利性得到了显著提升。众所周知,信用卡是国际通用的支付方式,优化外卡受理环境有助于我国更好对接国际支付,从而弥合国内外支付习惯差异,能进一步吸引国际游客和外籍人士消费的需求,有助于打造更加友好、包容的营商环境,促进线下经济发展。

此次降费措施的举措,不仅大幅降低了商户接受外卡支付的成本,成功优化外卡受理环境、提升支付服务水平,也为收单业务带来了新的契机。

往后会有更多商户愿意接受外卡支付,收单行因此可以扩大商户网络,从而增加在市场上的份额,在激烈的市场竞争中保持优势;随着更多外卡支付的可能性,整体的交易量将会增加,收单行的收益将根据交易量的增加而持上升态势;降低手续费有助于提升商户和消费者的满意度,收单行也可借此同客户建立更加稳固的关系,增强客户的忠诚度,能够吸引更多商户选择自己的服务。

收单行要想能够推动业务的长期发展,在大环境下需同时兼顾可能面临的问题。整体交易量增加,但是单笔交易的收入会减少,对于前期的短期利润产生一定影响;为了适应新的政策环境,需要加大对支付技术和服务的创新投入,为了提升整体服务水平,需要选择合适的服务方案、投入更多资源来升级系统,以适应新的费率结构和市场需求。

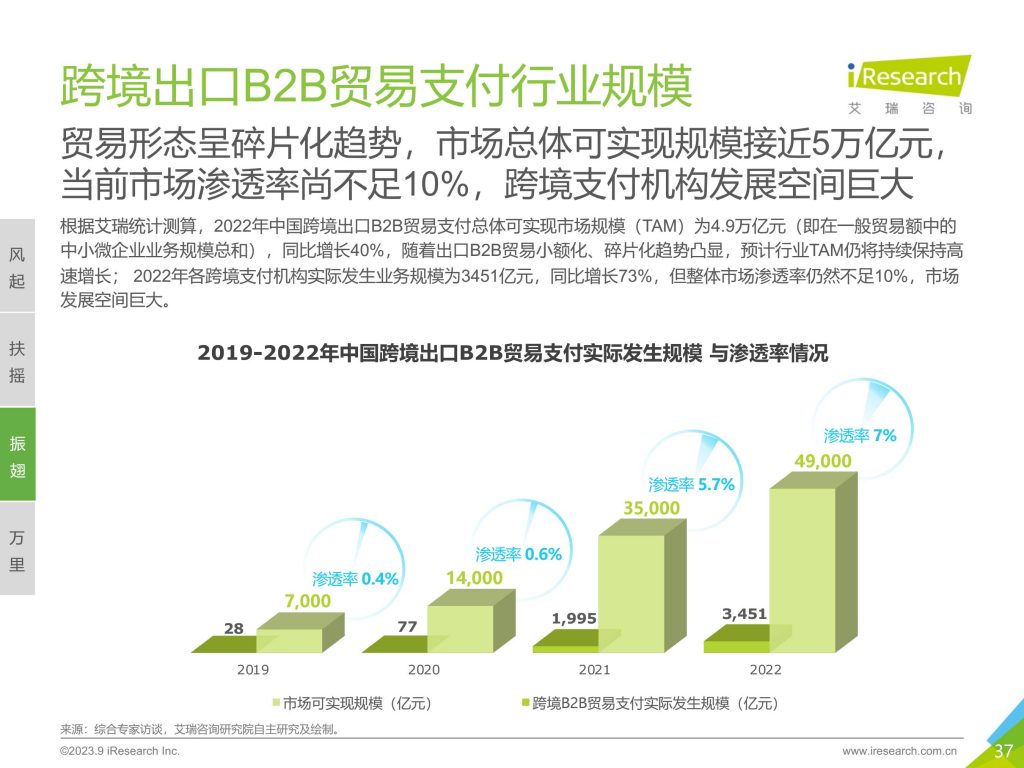

总的来说,此次降费措施确实是为商户和消费者带来了实实在在的好处,也为收单行提供了新的发展机遇。尽管面临即将增加的挑战,通过积极应对,收单行也可以在长期内实现业务的稳步增长,跨境支付行业最终也将呈现更加繁荣的局面。

中付技术近十年来一直着眼中国式现代化大局、将跨境交易中金融科技创新运行在市场化、法治化、国际化轨道上,在经济转型升级中做好专业服务,为跨境机构提供更好的支持。中付技术外卡收单解决方案可以帮助银行和跨境金融机构快速开展收单业务,帮助客户降低技术投入成本,缩短业务上线周期,同时让客户专注于业务运营本身。同时还提供合规风控解决方案,如eKYC、交易反欺诈、EMV 3DS、网站合规扫描、拒付预警等产品,涵盖事前事中事后全流程,帮助客户更有效管控外卡收单风险,实时处理跨境交易纠纷,防范国际交易欺诈,降低客户的风险损失。

Recent Comments